複数の金融機関と取引するメリット

中小企業を経営するうえで資金調達は企業運営の要ですが、その方法によって大きな違いが生まれます。今回は、複数の金融機関と取引することの重要性と、そのメリットについてお話しします。

なぜ複数の金融機関と取引すべきなのでしょうか?

借入れ総額の拡大

複数の金融機関と取引することで、借入れ可能な総額が増加します。これにより、事業拡大や設備投資などの大型プロジェクトにも柔軟に対応できるようになります。

金利の比較と競争原理

複数の金融機関から提示される条件を比較することで、より有利な金利で借入れができる可能性が高まります。また、金融機関同士の競争原理が働くことで、プロパー融資の獲得や保証人なしでの融資など、様々な面でメリットを得られる可能性があります。

信用力の向上

複数の金融機関から融資を受けられることは、その企業の信用力の証明になります。「他の金融機関も評価している」という事実が、新たな融資を受ける際の強力な後ろ盾となります。

リスク分散

1つの金融機関に依存しすぎると、その金融機関の方針変更や統合などの影響を大きく受けてしまいます。複数の金融機関と取引することで、そのリスクを分散できます。

資金調達の多様化

金融機関ごとに得意分野や融資のスタンスが異なります。複数の金融機関と取引することで、資金の使途に応じた最適な調達先を選択できるようになります。

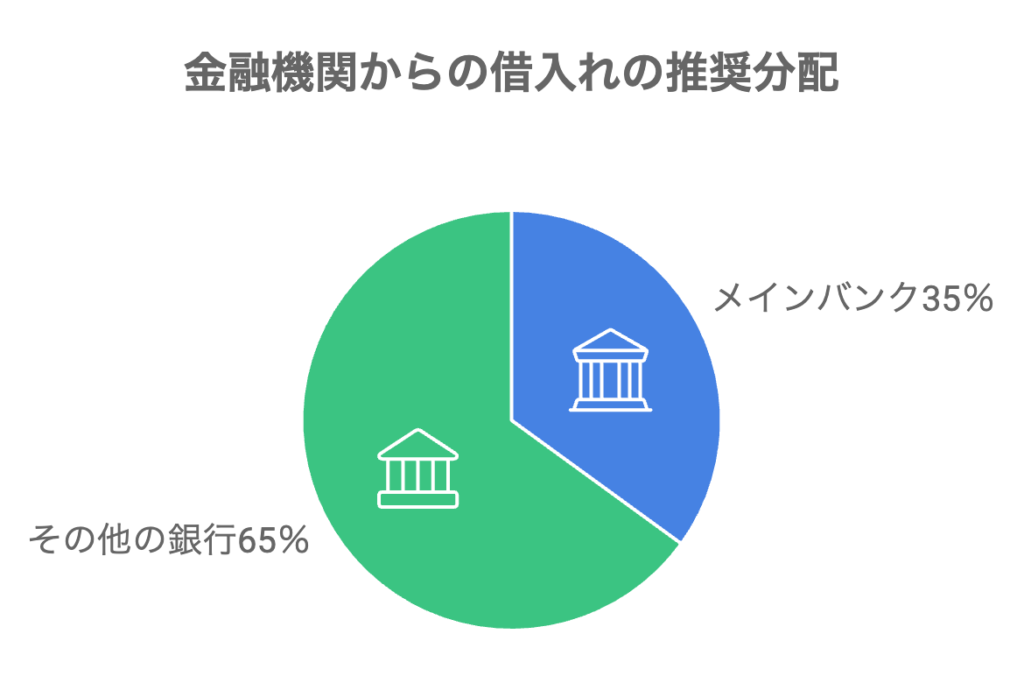

ただし、ここで重要なポイントがあります。メインバンクからの借入れは、全体の55%以内に抑えることをお勧めします。理想的には35%程度が適正とされています。これにより、特定の金融機関への依存度を下げ、より安定した資金調達が可能になります。

また、政府系金融機関の活用も検討すべき重要な選択肢です。政府系金融機関には以下のようなメリットがあります。

– 民間金融機関よりも低金利

– 創業初期でも申し込みやすい

– 返済期間が比較的長い

さらに、政府系金融機関から融資を受けられるということは、その企業の返済能力が認められたことを意味します。これは他の金融機関での融資審査の際に、強力な「評価の裏づけ」となり、融資を受けやすくなる効果があります。

まとめ

資金調達は、企業の成長と存続に直結する重要な経営課題です。単に「お金を借りる」というだけでなく、戦略的に考え、実行することが求められます。複数の金融機関との取引、メインバンクへの依存度の適正化、政府系金融機関の活用など、様々な選択肢を賢く組み合わせることで、より安定した経営基盤を築くことができます。

各種セミナーやイベントを定期的に開催しています。

詳しい情報を知りたい方は、ぜひメルマガにご登録ください。